Wielu z nas, rozważając podjęcie pracy na umowie zleceniu, zadaje sobie kluczowe pytanie: ile faktycznie otrzymam "na rękę" z ustalonej stawki brutto? To niezwykle ważne, ponieważ kwota brutto często znacząco różni się od tego, co finalnie trafia na nasze konto. W tym artykule, jako Maks Czerwiński, przeprowadzę Cię przez precyzyjne wyliczenia dla stawki 23 zł brutto za godzinę, uwzględniając różne scenariusze od studenta, przez osobę nieposiadającą innego zatrudnienia, po kogoś, kto dorabia do etatu. Moim celem jest dostarczenie jasnych i konkretnych informacji, które pomogą Ci świadomie zarządzać swoimi finansami.

Z 23 zł brutto na zleceniu otrzymasz od 13,44 zł do 23 zł netto wszystko zależy od Twojego statusu

- Student do 26. roku życia: Otrzymujesz pełne 23 zł netto, bez potrąceń ZUS i PIT.

- Osoba niebędąca studentem, dla której zlecenie to jedyne źródło dochodu: Z 23 zł brutto otrzymasz około 18,49 zł netto po odliczeniu składek ZUS i zaliczki na podatek.

- Osoba pracująca na etacie z minimalnym wynagrodzeniem i dorabiająca na zleceniu: Z 23 zł brutto potrącana jest tylko składka zdrowotna, co znacząco zwiększa kwotę netto.

- Stawka 23 zł brutto jest niższa od minimalnej stawki godzinowej obowiązującej od 2026 roku (28,10 zł brutto), co wymaga uwagi przy zawieraniu umowy.

- Złożenie oświadczenia PIT-2 może zwiększyć miesięczną wypłatę netto, zmniejszając zaliczkę na podatek.

Ile z 23 zł brutto na zleceniu trafia na Twoje konto? Poznaj konkretne wyliczenia

Zacznijmy od konkretów. To, ile ostatecznie zarobisz z 23 zł brutto na umowie zleceniu, zależy od kilku kluczowych czynników, przede wszystkim od Twojego statusu. Przyjrzyjmy się najczęstszym scenariuszom, abyś mógł precyzyjnie oszacować swoje przyszłe zarobki.

Student poniżej 26. roku życia

Jeśli jesteś studentem i nie ukończyłeś jeszcze 26 lat, to masz powody do zadowolenia. W Twoim przypadku umowa zlecenie jest najbardziej opłacalna. Osoby z tym statusem są zwolnione z wszelkich składek ZUS, czyli emerytalnych, rentowych, chorobowych i zdrowotnych. Dodatkowo, dzięki uldze "PIT zero dla młodych", do limitu 85 528 zł rocznie, jesteś również zwolniony z podatku dochodowego. Oznacza to, że w praktyce 23 zł brutto to pełne 23 zł netto, które trafią na Twoje konto. Jak widzisz, to znacząca różnica w porównaniu do innych grup.Wyliczenie dla osoby niebędącej studentem, dla której zlecenie to jedyne źródło dochodu

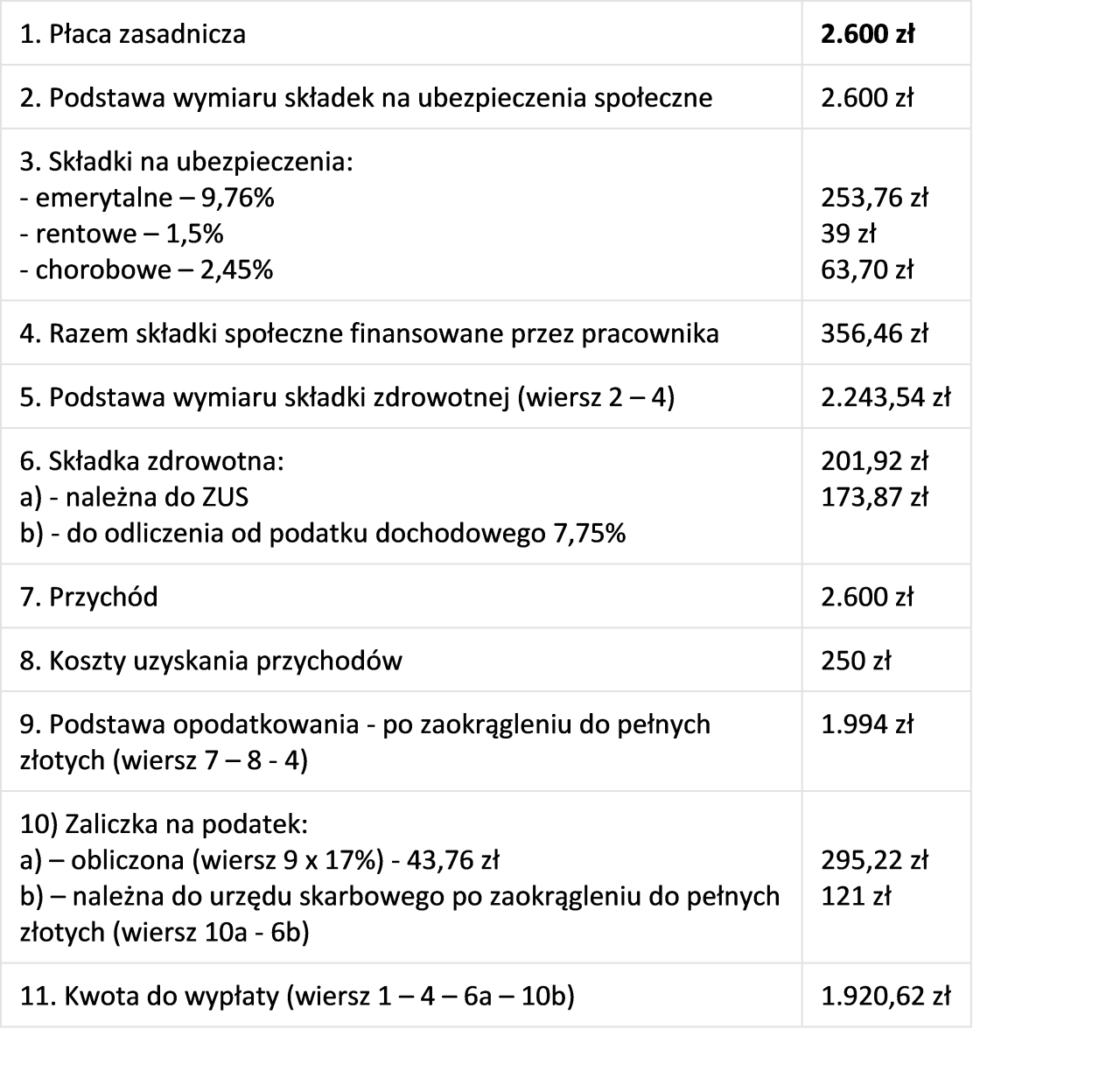

Sytuacja wygląda inaczej, gdy umowa zlecenie jest dla Ciebie jedynym tytułem do ubezpieczeń, a nie jesteś studentem. Wtedy od Twojego wynagrodzenia brutto potrącane są zarówno składki ZUS, jak i zaliczka na podatek dochodowy. Przyjmijmy, że pracujesz 160 godzin miesięcznie (pełny etat), co daje miesięczny przychód brutto w wysokości 3680 zł (160h * 23 zł/h). Poniżej przedstawiam krok po kroku, jak wygląda takie wyliczenie, zakładając, że nie opłacasz dobrowolnej składki chorobowej i złożyłeś oświadczenie PIT-2:

- Przychód brutto: 3680 zł

- Składki na ubezpieczenia społeczne (emerytalna 9,76% + rentowa 1,50% = 11,26%): 3680 zł * 11,26% = 414,37 zł

- Podstawa wymiaru składki zdrowotnej: 3680 zł (przychód brutto) - 414,37 zł (składki społeczne) = 3265,63 zł

- Składka na ubezpieczenie zdrowotne (9%): 3265,63 zł * 9% = 293,91 zł

- Koszty uzyskania przychodu (20%): (3680 zł - 414,37 zł) * 20% = 653,13 zł

- Podstawa opodatkowania (po zaokrągleniu do pełnych złotych): 3680 zł - 414,37 zł (składki społeczne) - 653,13 zł (KUP) = 2612 zł

- Zaliczka na podatek dochodowy (12%, z uwzględnieniem PIT-2): (2612 zł * 12%) - 300 zł (kwota zmniejszająca podatek) = 13,44 zł

- Miesięczna kwota netto: 3680 zł - 414,37 zł - 293,91 zł - 13,44 zł = 2958,28 zł

- Stawka godzinowa netto: 2958,28 zł / 160 godzin = około 18,49 zł

Jak widzisz, z 23 zł brutto zostaje Ci około 18,49 zł netto. To pokazuje, jak istotne są potrącenia na ZUS i podatek.

Gdy zlecenie to dodatkowy dochód: pracujesz na etacie i dorabiasz na zleceniu

Często zdarza się, że umowa zlecenie jest formą dorobienia do głównego źródła dochodu, jakim jest umowa o pracę. W takim przypadku wchodzi w grę tzw. "zbieg tytułów do ubezpieczeń". Jeśli Twoje wynagrodzenie z umowy o pracę jest co najmniej równe minimalnemu wynagrodzeniu krajowemu, to z umowy zlecenia obowiązkowa jest dla Ciebie tylko składka zdrowotna. Jest to bardzo korzystna sytuacja, znacząco zwiększająca kwotę netto. Przyjmijmy ponownie miesięczny przychód brutto 3680 zł (160h * 23 zł/h). W tym scenariuszu wyliczenie jest znacznie prostsze:

- Przychód brutto: 3680 zł

- Potrącenia: Tylko składka zdrowotna (9% od 3680 zł) = 331,20 zł

- Miesięczna kwota netto: 3680 zł - 331,20 zł = 3348,80 zł

- Stawka godzinowa netto: 3348,80 zł / 160 godzin = około 20,93 zł

W tym przypadku z 23 zł brutto otrzymujesz około 20,93 zł netto, co jest kwotą znacznie bliższą stawce brutto niż w poprzednim scenariuszu. To pokazuje, jak ważna jest znajomość zasad dotyczących zbiegu tytułów do ubezpieczeń.

Tabela porównawcza: 23 zł brutto na zleceniu w różnych scenariuszach

Aby ułatwić Ci szybkie porównanie, przygotowałem tabelę, która zestawia omówione scenariusze. Myślę, że to bardzo praktyczne narzędzie, które od razu pokazuje różnice w Twojej kieszeni.

| Status zleceniobiorcy | Miesięczne wynagrodzenie brutto (przy 160h) | Potrącenia (ZUS, PIT) | Miesięczne wynagrodzenie netto | Stawka godzinowa netto |

|---|---|---|---|---|

| Student do 26 lat | 3680 zł | Brak | 3680 zł | 23,00 zł |

| Osoba niebędąca studentem (zlecenie jako jedyne źródło) | 3680 zł | ok. 721,72 zł | 2958,28 zł | 18,49 zł |

| Osoba pracująca na etacie i dorabiająca na zleceniu | 3680 zł | Tylko składka zdrowotna (331,20 zł) | 3348,80 zł | 20,93 zł |

Co wpływa na Twoje wynagrodzenie netto? Kluczowe pojęcia, które musisz znać

Zrozumienie poszczególnych elementów, które składają się na Twoje wynagrodzenie netto, jest kluczowe. Pozwala to nie tylko na świadome negocjowanie stawek, ale także na lepsze planowanie budżetu. Przyjrzyjmy się bliżej składnikom potrąceń.

Składki ZUS na umowie zleceniu

Na umowie zleceniu, w przeciwieństwie do umowy o pracę, nie wszystkie składki ZUS są obowiązkowe. Wiem, że to może być mylące, dlatego wyjaśniam:

- Składka emerytalna: Obowiązkowa, wynosi 9,76% podstawy wymiaru (czyli przychodu brutto).

- Składka rentowa: Obowiązkowa, wynosi 1,50% podstawy wymiaru.

- Składka chorobowa: Wynosi 2,45% podstawy wymiaru, ale jest dobrowolna. To ważna różnica, o której często zapominamy.

Pamiętaj, że te składki są finansowane przez zleceniobiorcę. To oznacza, że są potrącane bezpośrednio z Twojego wynagrodzenia brutto.

Ubezpieczenie chorobowe

Jak już wspomniałem, ubezpieczenie chorobowe na umowie zleceniu jest dobrowolne. Co to oznacza w praktyce? Jeśli zdecydujesz się je opłacać (składka 2,45%), zyskujesz prawo do zasiłku chorobowego w przypadku choroby, macierzyństwa czy opieki nad dzieckiem. Moim zdaniem, warto rozważyć jego opłacanie, zwłaszcza jeśli umowa zlecenie jest Twoim jedynym źródłem dochodu i nie masz innej formy zabezpieczenia na wypadek niezdolności do pracy. To swoista poduszka bezpieczeństwa, która może okazać się nieoceniona w trudnych chwilach.

Składka zdrowotna

Składka zdrowotna to kolejny obowiązkowy element, który pomniejsza Twoje wynagrodzenie netto. Wynosi ona 9% od podstawy wymiaru, którą stanowi przychód brutto pomniejszony o składki na ubezpieczenia społeczne (emerytalne, rentowe, a także chorobowe, jeśli je opłacasz). Ważna zmiana, o której musisz wiedzieć, to fakt, że od 2022 roku składka zdrowotna nie jest już odliczana od podatku, co wcześniej częściowo zmniejszało jej obciążenie. Oczywiście, studenci do 26. roku życia są z niej zwolnieni, co dodatkowo podkreśla ich uprzywilejowaną pozycję.

Podatek dochodowy (PIT)

Podatek dochodowy, czyli PIT, to kolejny element, który musisz uwzględnić w swoich kalkulacjach. Stawka podatkowa dla większości osób wynosi 12% do progu 120 000 zł dochodu rocznie. Przy obliczaniu zaliczki na podatek, od przychodu pomniejszonego o składki społeczne, odejmuje się również koszty uzyskania przychodu (KUP). Standardowo na umowie zleceniu wynoszą one 20%. Kluczowe jest również złożenie oświadczenia PIT-2. Dzięki niemu Twoja zaliczka na podatek dochodowy może być co miesiąc pomniejszana o 300 zł (1/12 kwoty zmniejszającej podatek), co realnie zwiększa Twoją miesięczną wypłatę netto. Moim zdaniem, zawsze warto złożyć PIT-2, jeśli tylko masz taką możliwość.

Jak samodzielnie obliczyć kwotę netto ze stawki 23 zł brutto? Prosta instrukcja

Chociaż przedstawiłem Ci gotowe wyliczenia, rozumiem, że możesz chcieć samodzielnie sprawdzić lub przeliczyć inne kwoty. Oto prosta instrukcja, jak to zrobić krok po kroku. To naprawdę nie jest tak skomplikowane, jak się wydaje na pierwszy rzut oka.

Krok 1: Odjęcie składek na ubezpieczenia społeczne

Najpierw od swojej kwoty brutto (np. miesięcznego przychodu) odejmij obowiązkowe składki na ubezpieczenia społeczne. Są to składka emerytalna (9,76%) i rentowa (1,50%). Jeśli zdecydowałeś się na dobrowolne ubezpieczenie chorobowe, odejmij również 2,45%. Suma tych potrąceń to Twój pierwszy ubytek z kwoty brutto.

Krok 2: Ustalenie podstawy i obliczenie składki zdrowotnej

Kiedy już odejmiesz składki społeczne, uzyskasz podstawę wymiaru składki zdrowotnej. Od tej kwoty oblicz 9% to będzie Twoja składka zdrowotna. Pamiętaj, że ta składka nie jest już odliczana od podatku, więc w całości pomniejsza Twoją kwotę netto.

Krok 3: Wyliczenie dochodu i zaliczki na podatek dochodowy

Następnie od kwoty brutto pomniejszonej o składki społeczne odejmij koszty uzyskania przychodu (standardowo 20%). Wynik to Twój dochód, który zaokrąglasz do pełnych złotych. Od tego dochodu obliczasz zaliczkę na podatek dochodowy (12%). Jeśli złożyłeś PIT-2, możesz od tej zaliczki odjąć 300 zł. To jest kwota Twojej zaliczki na PIT.

Krok 4: Podsumowanie potrąceń i kwota netto

Na koniec zsumuj wszystkie potrącenia: składki społeczne, składkę zdrowotną i zaliczkę na podatek dochodowy. Odejmij tę sumę od początkowej kwoty brutto. Wynik to Twoja ostateczna pensja "na rękę", czyli kwota netto, która trafi na Twoje konto. To jest właśnie to, co najbardziej nas interesuje, prawda?

Umowa zlecenie i stawka 23 zł brutto: Co musisz wiedzieć o realiach rynkowych?

Poza samymi wyliczeniami, ważne jest, abyś miał świadomość szerszego kontekstu rynkowego i prawnego dotyczącego umów zlecenie. Moim zdaniem, to pozwoli Ci podejmować lepsze decyzje i unikać potencjalnych problemów.

Stawka minimalna a 23 zł brutto

Muszę Cię poinformować, że stawka 23 zł brutto jest obecnie poniżej ustawowego minimum, które będzie obowiązywać od 1 stycznia 2026 roku i wyniesie 28,10 zł brutto za godzinę. Oznacza to, że w większości przypadków taka stawka nie powinna być stosowana. Istnieją jednak wyjątki. Stawka niższa niż minimalna może być dopuszczalna w bardzo specyficznych sytuacjach, na przykład gdy umowa zlecenie dotyczy zadań, gdzie liczy się konkretny rezultat, a nie czas pracy, lub gdy zleceniobiorca jest osobą prowadzącą działalność gospodarczą. Zawsze zwracaj uwagę na to, czy oferowana stawka jest zgodna z obowiązującymi przepisami, aby uniknąć niedopłaty.

Ulga "PIT zero dla młodych"

Ulga "PIT zero dla młodych" to fantastyczne rozwiązanie dla osób, które nie ukończyły 26. roku życia. Dzięki niej, jak już wiesz, przychody z umowy zlecenia (i innych źródeł, np. umowy o pracę) są zwolnione z podatku dochodowego. Pamiętaj jednak o limicie! Ulga obowiązuje do momentu, gdy Twoje roczne przychody nie przekroczą 85 528 zł. Po przekroczeniu tego progu, od nadwyżki będziesz musiał zapłacić podatek według obowiązującej skali. Warto monitorować swoje zarobki, aby nie być zaskoczonym na koniec roku.

Rola oświadczenia PIT-2

Oświadczenie PIT-2 to prosty, ale niezwykle ważny dokument, który możesz złożyć swojemu zleceniodawcy. Dzięki niemu, jak już wspomniałem, zaliczka na podatek dochodowy jest co miesiąc pomniejszana o 300 zł. To sprawia, że Twoje miesięczne wynagrodzenie netto jest wyższe, a nie musisz czekać na zwrot podatku po rocznym rozliczeniu. Moim zdaniem, złożenie PIT-2 to jeden z najprostszych sposobów na zwiększenie płynności finansowej w ciągu roku. Upewnij się, że Twój zleceniodawca wie o Twojej chęci złożenia tego oświadczenia.

Przeczytaj również: Umowa zlecenie: Oblicz netto sam! ZUS, PIT, KUP prosty poradnik

Zbieg umów

Kwestia zbiegu umów, czyli sytuacji, gdy pracujesz w kilku miejscach lub masz kilka umów, jest niezwykle istotna. Jeśli jesteś zatrudniony na umowę o pracę i otrzymujesz wynagrodzenie co najmniej minimalne, a jednocześnie dorabiasz na umowie zleceniu, to z tej drugiej umowy obowiązkowa jest dla Ciebie tylko składka zdrowotna. Jest to kluczowa zasada, która pozwala uniknąć podwójnego opłacania składek społecznych i znacząco zwiększa Twoje zarobki netto z umowy zlecenia. Zawsze upewnij się, że Twój zleceniodawca ma świadomość Twojego statusu ubezpieczeniowego, aby uniknąć kosztownych błędów w rozliczeniach. To Twoja odpowiedzialność, by poinformować o tym fakcie.